大宗商品分析2025年4月第一期

数据来源:Wind

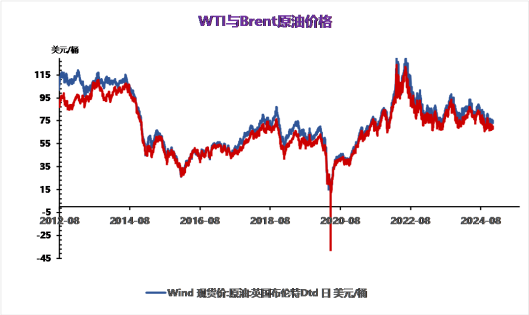

本周,国际原油价格先升后降,走出一波过山车式的行情。

本周一至本周三,国际原油价格向上拉升后保持相对高位。在制裁方面,看向俄罗斯,3月30日,特朗普称如果因俄罗斯的原因导致俄乌不能达成停火协议,美国或将对俄罗斯石油的买家征收25%至50%的“二级关税”。

看向委内瑞拉,3月30日,委内瑞拉副总统罗德里格斯宣布,多家在委运营的跨国油气公司在过去几小时内接到美国通知,其出口委内瑞拉石油的授权已被取消。

看向伊朗,针对特朗普威胁对伊朗的轰炸威胁言论,伊朗最高领袖哈梅内伊表示,如果美国就其总统特朗普的“轰炸威胁”采取行动,那么“美国将受到强烈打击”。《德黑兰时报》报道伊朗的导弹“已装载到所有地下导弹城的发射架上,随时准备发射”警告美国,称“打开潘多拉魔盒将让美国政府及其盟友付出沉重代价”。另外,伊朗还以走私名义在波斯湾扣押了一艘运输柴油船只。伊朗的回应让市场情绪再次紧张,国际原油价格应声上涨,WTI主力期货合约触及72美元/桶。

本周四至本周五,国际原油价格明显回落。

在关税方面,看向美国,特朗普政府加征关税的力度大幅超过市场此前的预期,国际原油价格大幅跳水,WTI主力期货合约日内下跌约4美元/桶。4月3日,美国总统特朗普在白宫签署两项关于所谓“对等关税”的行政令,宣布美国对贸易伙伴设立10%的“最低基准关税”,并对某些贸易伙伴征收更高关税。美国白宫高级官员称,基准关税税率(10%)将于4月5日凌晨生效,对等关税将于4月9日凌晨生效。同时,特朗普重申汽车关税,称对外国汽车征收25%的关税午夜生效。另外,特朗普政府当天还宣布,将对所有进口啤酒征收25%的关税,并将啤酒和空铝罐列入征收铝关税的衍生产品清单。美国商务部在一份联邦公报通知中表示,将从4月4日起对啤酒和空铝罐征收关税。

看向中国,4月4日,中国国务院关税税则委员会发布公告称,自2025年4月10日12时01分起,对原产于美国的所有进口商品,在现行适用关税税率基础上加征34%关税。同时,中国商务部决定将16家美国实体列入出口管制管控名单,将11家美国实体列入不可靠实体清单。此外,中国商务部会同海关总署发布关于对钐、钆、铽、镝、镥、钪、钇等7类中重稀土相关物项实施出口管制措施的公告,并于发布之日起正式实施。上述措施宣布后,国际原油价格继续跳水,WTI主力期货合约盘中一度下跌约5美元/桶。

在供应方面,根据OPEC网站4月3日发布的声明,8个欧佩克和非欧佩克产油国决定自5月起增产41.1万桶/日,这一增产量远超此前市场预期。OPEC的这一举动给国际原油市场的供应端进一步带来了压力。

本周五(4月4日),纽约商品交易所西得克萨斯轻质原油期货(WTI)主力合约结算价格为61.99美元/桶,较上周五(3月28日)下降10.63%;洲际交易所布伦特原油期货(Brent)主力合约结算价格为65.58美元/桶,较上周五下降10.93%。

数据来源:Wind

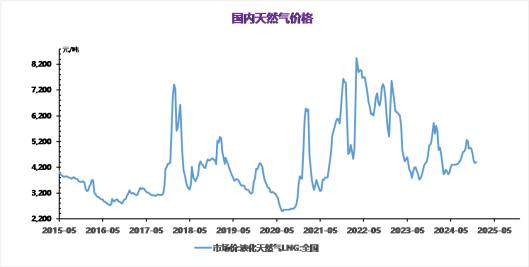

4月3日,全国LNG市场价格稳中窄幅上涨。国产气方面,由于各地液厂库存水平较低,同时局部有下游于节前备货,上游排库情况良好,有意推涨,叠加5、6、7月原料气预售竞拍在即,市场多以观望为主,液价整体稳中上探,考虑到即将进入清明假期,物流运输受限,液价涨幅较为谨慎。进口气价格,部分接收站在前期降价销售后,排库情况良好,同时近期进口供应量有所减少,加之市场涨价氛围带动,曹妃甸线上竞拍价格走高,进口气价格整体持稳为主,部分上调30-85元/吨。

数据来源:Wind

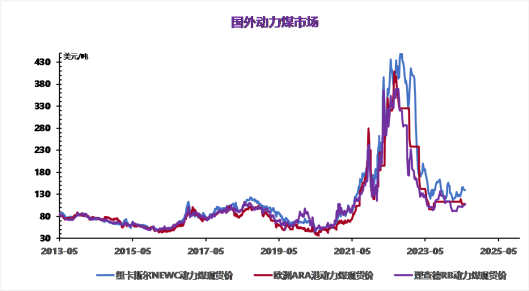

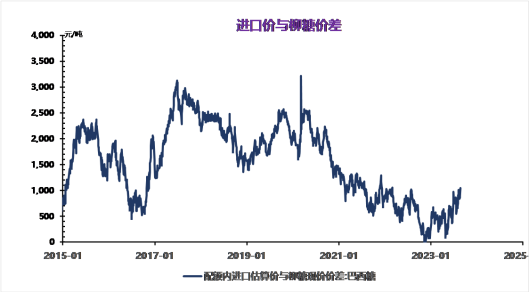

动力煤

本周煤炭市场稳中偏强,目前进口煤倒挂,且低卡煤价格已经显著低于长协煤,沿海地区电厂北上采购略有增多,港口低卡煤资源价格率先上涨,带动其他煤种小幅反弹,但实际采购强度一般,至后半周时涨势停止。产地市场中,神华外购价格量价联动后略有上涨,叠加产地非电下游刚性采购,部分销售较好的煤矿小幅上调出矿价格,但至后半周也和港口一样上涨乏力,整体开始暂稳运行。

此次市场价格反弹主要有两个方面原因:一是2月中旬以来进口煤倒挂的问题,使得沿海部分电厂减少进口量,而转为北上采购,带动了中低卡煤种为主的进口替代需求,二是国内市场煤和长协煤价格倒挂,热值越低的煤制倒挂越严重,也使得中低卡煤种的性价比逐步凸显。由中低卡煤种开始,带动了一小波反弹。但当前处于上半年淡季,电厂需求一直表现不好,甚至越来越差,近期全国电厂日耗最低时能比去年同期要低10%左右,且电厂库存略高于去年同期,在这种情况下,市场缺乏趋势性反弹的驱动力。

另外值得注意的是,4月份印尼斋月结束,部分市场参与方认为印尼斋月之后货量提升,外盘美金报价开始出现小幅松动,导致进口煤倒挂程度缩小,国内市场的支撑也随之减弱,若后期外煤价格进一步下跌,则国内市场可能会再次承压,应密切观察。

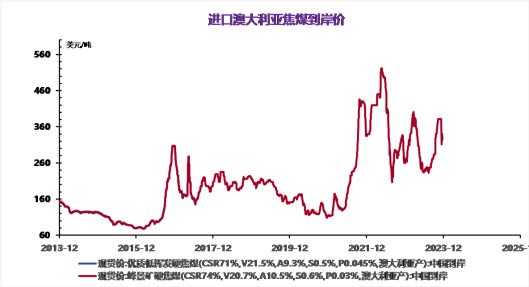

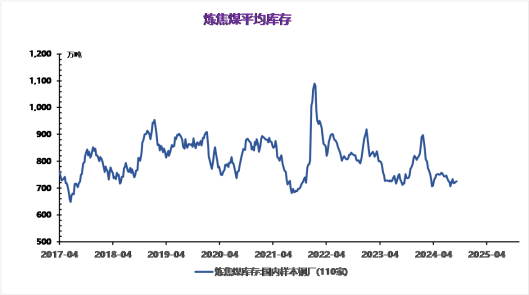

焦煤

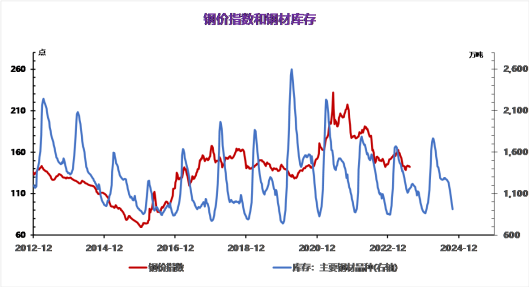

宏观上,美国加征关税对于黑色商品形成不利影响,加之部分国家对我国钢材征收反倾销税,钢材直接和间接出口都面临着压力,国内需求难以承接进口的减量。双焦基本面上,本周焦煤价格以上涨为主,下游采购积极性阶段性好转,持续性还有待观察;焦炭价格暂稳运行,市场有提涨预期。当前已有部分煤矿陷入亏损,但大部分煤矿仍有一定利润。当前环境下,大部分煤矿会首先进行成本控制,尚未到主动减产的地步。国家层面对煤炭以保能源安全为主,预计短期焦煤产量以市场调节为主,焦煤产量总体较为稳定。进口蒙煤供应能力也充足,进口蒙煤口岸库存处于高位,蒙煤通关受到一定的制约,随着铁水产量的回升,焦煤供给也能快速进行匹配。总体看来,双焦基本面边际上有所改善,存在阶段性小反弹可能但双焦中长期供需偏宽松格局难有改变,反弹高度受到压制,预计依然延续区间震荡运行为主,难有趋势性行情。

数据来源:Wind

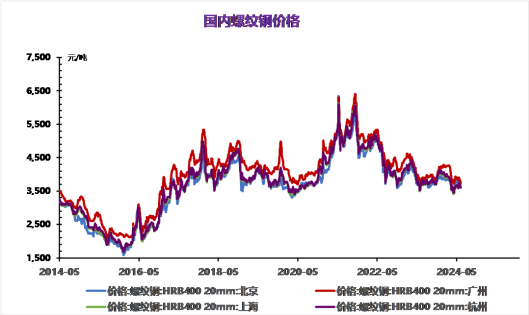

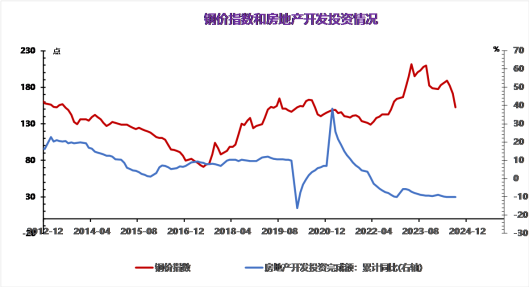

原料端在供给策变动的预期下表现偏弱,但铁水产量依然有继续回升的空间,钢厂利润情况尚可,复产动能较强,后续高炉复产或将进一步加速,铁矿需求边际回暖。全球铁矿发运近期有所减量,主要是澳洲发运前段时间受阻,港口库存去化速率较快。中期供需失衡压力较大,铁矿石下半年发运量预计增长较快,关注后续钢厂复产进度,短期缺乏驱动整体跟随成材,铁矿石短期震荡偏弱看待。

玻璃原材料纯碱期货止跌小幅反弹。目前基本面依然供需偏弱。市场聚焦于供给端的调整成效,同时关注下游玻璃的供给收缩的程度。数据层面据卓创资讯统计,上周纯碱库存172.8万吨,环比下降2.7万吨。

全国水泥市场价格在近期呈现出一定的波动。本周部分地区水泥价格有涨有跌,整体处于震荡调整态势。河北、上海、江苏、浙江、重庆和贵州等地价格上涨,幅度在10-20元/吨。这些地区需求有一定的回升,企业为改善经营状况积极推动价格上涨。黑龙江、吉林、江西、湖北、广东和四川等地价格有所回落,幅度也在10-20元/吨。这些地区可能受到需求不足或市场竞争等因素的影响。

供应方面,水泥企业的生产较为正常,但部分地区企业停窑检修的情况也有所增加,这在一定程度上有助于缓解库存压力。不过,整体来看,市场供应仍然较为充足。

需求方面,春节过后,水泥市场需求处于缓慢恢复的过程中,但恢复速度相对较慢。全国重点地区企业出货率环比有所提升,但农历同比仍有一定程度的下滑。目前,华东和中南地区大部分企业出货量恢复至 4-5 成;东北、华北、西南和西北地区企业出货量多在 1-3 成。

全国水泥库存处于中等水平,但部分地区库存压力仍然较大。企业为了降低库存,采取了停窑检修、降价促销等措施。

数据来源:Wind

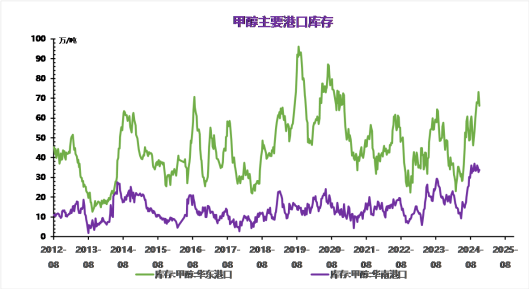

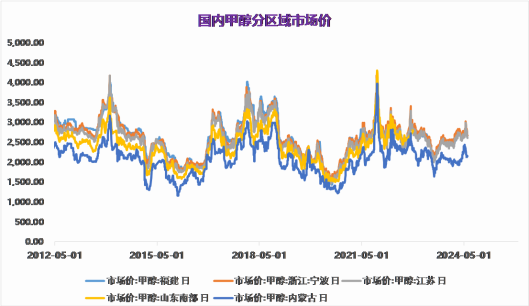

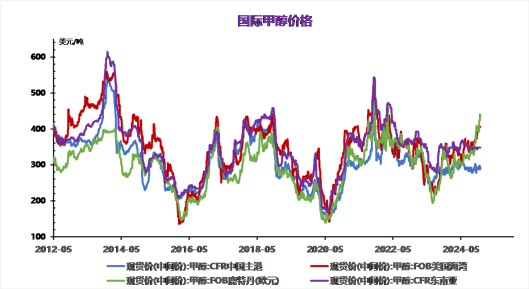

2025年3月开始,国内甲醇企业迎来一年一度的春季检修高峰期,生产装置负荷出现连续两周回落,但整体回落空间有限,周度产量小幅下滑,虽然周环比减少,但同比依然维持正增长12.88万吨。考虑到2025年以来,煤制甲醇装置生产利润较为丰厚,预计今年春检甲醇装置规模或继续萎缩至500万吨左右。与此同时,2025年是甲醇新增产能投放压力仍旧较大的一年,预计新增产能或达1400万吨。

(七)PTA

数据来源:Wind

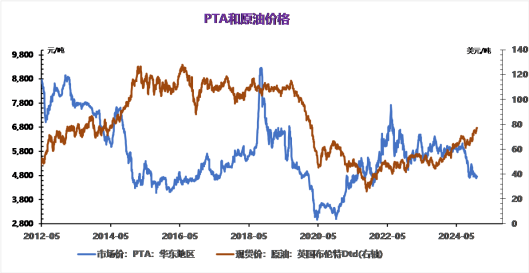

需求端:纺织内贸需求回暖,江浙织机开工延续回升,聚酯整体负荷提升,PTA刚性需求增加;聚酯促销价格下滑,高产销缺乏持续性,长丝库存仍在累积,企业现金流环比走弱。供应端:上周YS大化停车、仪征及海伦2#重启,PTA装置负荷回升,本周供应预期增加,4月川能、YS海南1#、福建百宏计划检修,3-4月PTA大概率去库,关注装置运行动态。成本端:调油需求一般,汽油价差低位波动,石脑油价差坚挺,PXN价差低位震荡;原油震荡走强,产业链上游估值低位,成本端具备弹性空间,关注油价走势。综合来看,市场供应有所恢复,PTA去库速度较慢,基本面预期整体向好,PTA绝对价格主要跟随成本,关注原料走势变化。

数据来源:Wind

巴西低库存背景下,印度产量氏于预期,巴西产区 Q1降水偏低等,关注原糖5月合约结构性行情;NFCSF 将24/25榨季印度食糖产量由2650万吨下调至2590万吨;巴西2月出口183万吨,同比减少 39.4%。中国 1-2月常规进口、糖浆和预技粉进口大幅下降。

产量为1100万吨,消费量为1580万吨,进口量为500万吨。国内市场:CAOC预计24/25 榨季国内食中国糖业协会数据显示,截至2月底,24/25 榨季全国共生产食糖972万吨(+177万吨),全国累计销售食糖475 万吨(+97 万吨),累计销糖率48.9%。中海关数据显示,中国1-2月份进口食糖8万吨(-111万吨)。

数据来源:Wind

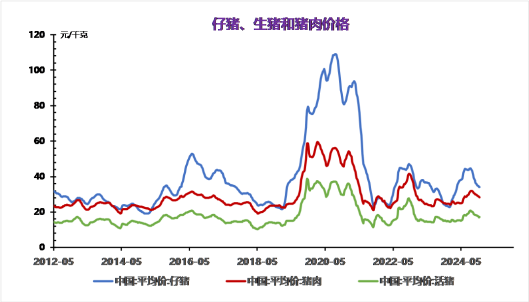

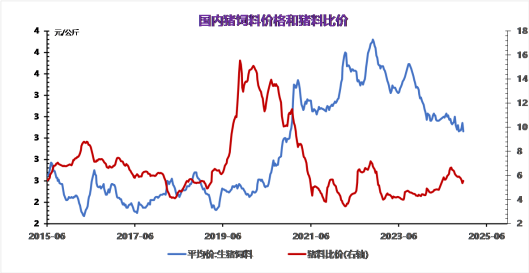

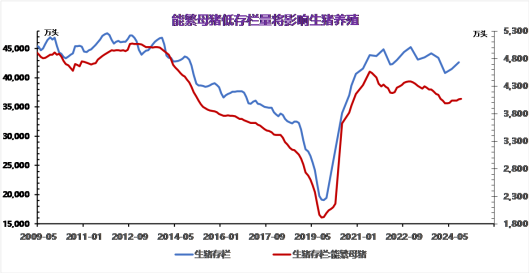

本周全国各地生猪价格整体以震荡运行为主,其中规模企业前期出栏完成进度相对较快,因此周内出栏压力比较一般,散户方面经过前期快速出栏后,近期出栏压力也有所减少。总体来看,周内出栏压力整体比较一般。生猪出栏体重较此前有所增加,且大小猪价差继续下行,养殖端大猪出栏增多。从规模企业后续出栏计划来看,出栏环比整体有所增加,因此后续供应压力可能将继续体现,不过从增量环比来看,仍然相对比较有限。需求方面来看,本周生猪表观消费量仍然比较一般,屠宰量环比小幅下降,且冻品库存有所增加,生猪价格以震荡运行为主。在此背景下,预计生猪市场后续供应压力可能仍将继续体现,价格以偏弱

运行为主。

数据来源:Wind

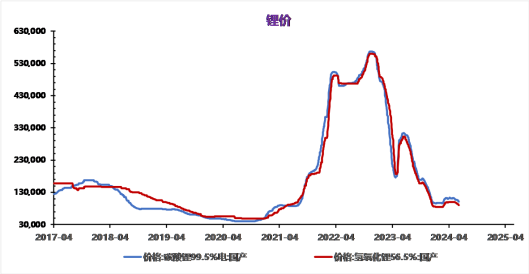

锂盐市场当前呈现供需双增格局,随着云母大厂复工、辉石节后开工回升以及盐湖产量的季节性增长,供给增速显著快于需求增速。根据SMM排产数据,3月碳酸锂产量预计环比增长26%,铁锂正极环比增长20%,三元正极环比增长12%,电芯环比增长14%。供需边际宽松使得累库现象进一步加剧,SMM周度库存已攀升至12.6万吨,接近去年8月的历史高点,而仓单库存在近两日亦增加2109吨。此外,成本支撑有所松动,澳矿CIF价格降至832美元/吨,较高点回落13美元/吨。展望后市,碳酸锂基本面仍显疲弱,但当前价格处于相对低位,下游材料厂的采买意愿或有所提升。