大宗商品分析2025年3月第三期

数据来源:Wind

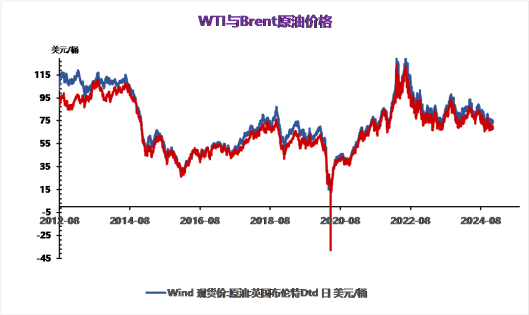

截至昨日收盘,Brent结算价70.78美元/桶,涨0.31%;WTI结算价67.16美元/桶,涨0.39%;SC结算价520.70元/桶,跌0.69%。

宏观上,昨日美联储在FOMC会议上将利率维持在4.25%-4.5%的水平上,这与市场此前预期相符合。但美联储在决议中称美国经济的不确定性增大,并下调了美国经济增长预期0.4%至1.7%,将通胀水平预期从2.5%上调至2.7。尽管市场此前已经充分定价本次FOMC会议的结果,但美联储在会后决议中反映出来了信息增加了市场对美国经济增长放缓甚至衰退的信心。同时市场解读本次会议的结论显示美联储的态度正在转鹰,美国降息步伐将进一步放缓,这都对油价产生宏观下行压力。

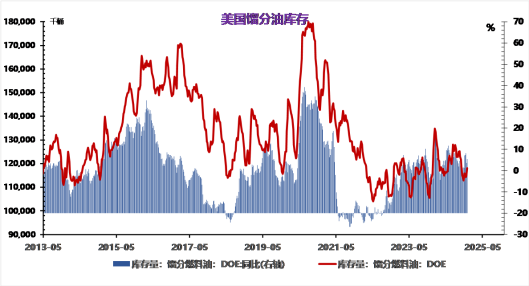

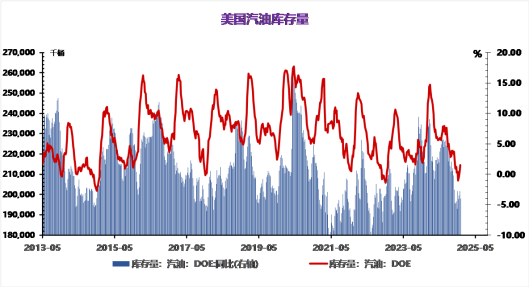

基本面上,根据最新的EIA数据,美国原油库存增加174.5万桶,原油小幅累库显示当前美国基本面仍然偏弱。但值得注意的是,库欣库存-100.9万桶并跌至五年区间下方,交割库库存偏紧对油价有所支撑。美国汽油/柴油/航煤/燃料油库存分别-52.7/-281.2/-97.4/-63.7万桶,美国成品油延续此前去库趋势并提振了市场对未来美国原油需求的信心。在周一厄瓜多尔基宁德管道出现故障后,昨日厄瓜多尔国家石油公司再次宣布SOTE管道因遭遇泥石流和山体滑坡而故障。厄瓜多尔输油管道系统目前进入紧急状态,预期该状态将在60天内解除。目前并无确切消息这两次事件对厄瓜多尔原油出口有多少印象以及将持续多久,但厄瓜多尔出口的减少将进一步加重目前重油偏强的状态。市场消息墨西哥的石油平台和石油出口终端在上周末的意外中断后于昨日恢复运营。目前市场并不清楚这一意外中断的原因,但本次中断事件在3天内恢复,整体影响有限。

地缘政治上,泽连斯基同意停止攻击俄罗斯能源设施,美国推动进一步达成全面停战协议,俄乌局势整体降温。但美国再次对胡塞武装展开空袭并威胁伊朗不得再资助胡塞势力,而胡塞武装将对以色列进行报复,这都使得中东局势有升温的可能。但是只要伊朗不直接参与,中东局势就总体可控,地缘溢价将逐步减少。

总体上,中东局势的升温使得油价整体小幅反弹,但月差持续偏低以及EIA数据显示美国原油连续三周累库均表明当然基本面状况仍然偏弱,油价进一步突破上涨的可能性不高。同时美联储再次传达出美国经济增速放缓的信息,警惕宏观情绪进一步恶化并压制油价的风险。短期内关注中东和俄乌局势发展以及伊朗、俄罗斯原油出口情况。

数据来源:Wind

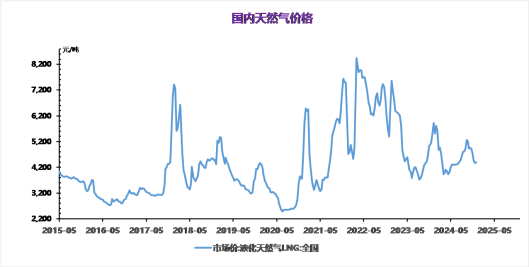

3月20日,全国LNG市场价格先稳中震荡运行。国产气方面,主产地地区受前一日延长网拍成交价格上涨带动,周边市场得到提振,同时液厂前期排库良好,库存液位较低,市场涨价情绪增强,液价整体小幅走高,周报华中和西南区内,受涨价氛围影响,叠加叠加局部有液厂存在故障检修及开工负荷率下降等情况,整体来看国产气价格集中窄幅上涨。进口气方面,东北及华北局部,受周边国产气涨价影响,价格随之有20-160元/吨的上调,仅曹妃甸接收站由于线上竞拍价格下调,有10元/吨的下跌;华东地区因近期进口资源到港密集,上游出货意愿较强,个别接收站价格下跌20-50元/吨,其余地区价格暂持稳为主。

数据来源:Wind

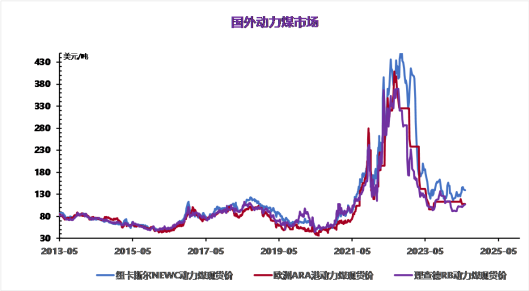

动力煤

本周,国内动力煤价格短暂企稳后再次下行,截至3月13日,秦皇岛港5500K报价685元/吨,近一周内先扬后抑,周环比小幅上涨1元/吨。两会过后,国内主产区煤矿生产逐渐恢复,产量小幅回升,但由于贸易商和下游企业补库积极性依然一般,坑口仍以刚需和长协拉运为主。进口方面,3月3日~3月8日,甘其毛都口岸蒙煤周通关3160车,周环比降203车,中蒙口岸通关效率偏低。另外,受印尼斋月和雨季影响,印尼低卡煤货盘减少,动力煤进口端暂无新增利空。整体来看,动力煤供应维持较高水平,虽然2月底中国煤炭工业协会、中国煤炭运销协会发布倡议书,呼吁有序推动煤炭产量和进口量调控,维护煤炭供需平衡,但短期内动力煤宽松格局较难扭转,市场氛围仍偏悲观。此外,随着国内气温回暖,需求端电厂煤耗逐渐走弱,同样给价格带来压力。数据显示,截至3月6日,沿海8省电厂煤炭日耗192万吨,周环比降2.5万吨;内陆17省电厂煤炭日耗364.1万吨,周环比增21.5万吨,国内电煤需求较冬季高峰已有明显回落。国家气候中心3月10日更新的气候预测公报显示,3月24日~4月8日,国内大部气温将显著偏高,未来电煤需求将持续走弱。

焦煤

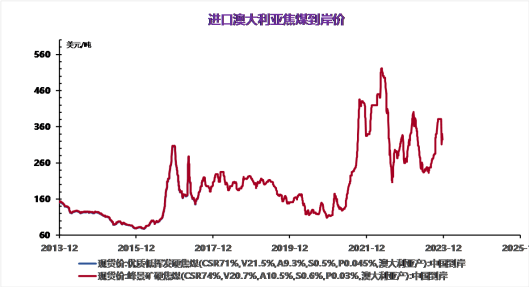

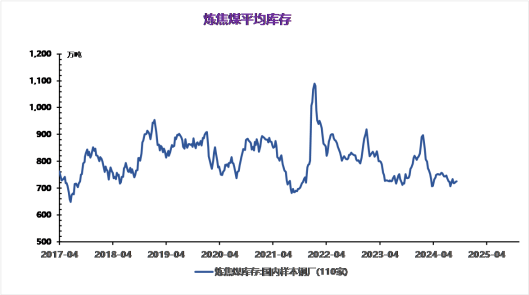

3月20日夜盘,焦煤主力合约低位震荡,目前仍未摆脱下行趋势,均线维持呈空头排列,不排除继续探底的可能。近期下游焦炭现货十一轮降价,并向上游矿端传导价格压力,主产区炼焦煤仍承压偏弱运行。从基本面角度来看,统计局数据显示,今年1~2月全国原煤产量7.7亿吨,同比增长7.7%,折合日均产量1297万吨,维持较高水平,煤炭供应端压力仍存。产地方面,两会过后国内焦煤产量逐渐回升,但蒙煤进口短期收缩,整体供应企稳运行。根据钢联统计,截至3月14日当周,全国523家炼焦煤矿精煤日均产量74万吨,周环比增0.2万吨,较去年同期偏高0.9万吨。3月3日~3月8日,甘其毛都口岸蒙煤周通关3160车,周环比降203车,中蒙口岸通关效率偏低。需求方面,最新一期焦化厂和钢厂焦炭日均产量合计109.74万吨,周环比降0.61万吨,且焦炭十一轮降价落地,焦化厂亏损将再次加重,短期内生产积极性难有提升。库存方面,本周产业链焦煤总库存结束六连降,录得2311.91万吨,周环比小幅增加7.64万吨,高于去年同期。整体来看,焦煤基本面仍无明显改善,中长期供应仍存宽松预期,且政策端维持“外冷内热”格局,期货向上驱动不足,价格维持低位震荡运行。

数据来源:Wind

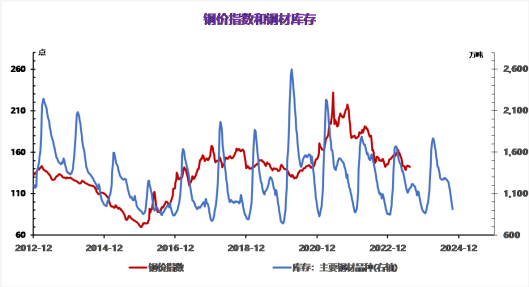

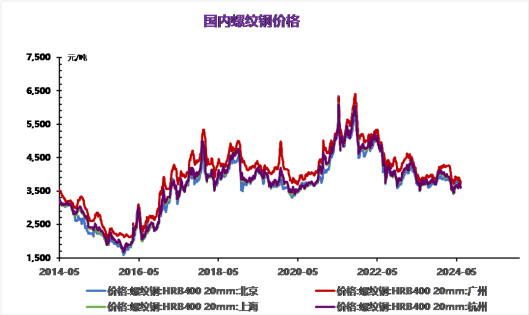

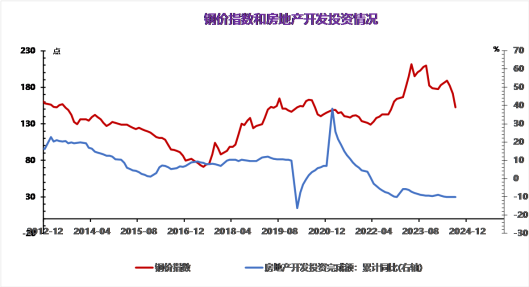

螺纹钢供需格局延续季节性改善,建筑钢厂生产企稳,螺纹钢周产量环比微降0.89万吨,维持相对高位,且品种吨钢利润依旧较好,生产积极性未退,供应压力短期仍难缓解。不过,螺纹钢需求延续季节性改善,周度表需环比增9.77万吨,但高频成交表现弱稳,两者依旧是近年来同期低位,多因政策利好未超预期,旺季需求改善力度不足,弱势需求仍易承压钢价。综上,螺纹钢供需格局季节性改善,静态来看产业矛盾有限,但供应压力未缓解,而旺季需求表现存疑,基本面暂无实质性好转,钢价继续承压运行,相对利好则是供应约束预期发酵,预期现实博弈下螺纹钢价格延续震荡寻底态势,关注需求表现情况。

本周玻璃期货主力合约2505围绕1200-1250元/ 吨区间震荡,周度下跌0.65%,延续弱势探底格局。纯碱价格走弱拖累玻璃成本,但节能降碳政策或加速落后产能出清,中长期供给压力或缓解。高库存压制现货价格,不过在1200元/吨附近空头砸盘效率降低,部分机构认为已接近阶段性底部。

全国水泥市场价格在近期呈现出一定的波动。本周部分地区水泥价格有涨有跌,整体处于震荡调整态势。河北、上海、江苏、浙江、重庆和贵州等地价格上涨,幅度在10-20元/吨。这些地区需求有一定的回升,企业为改善经营状况积极推动价格上涨。黑龙江、吉林、江西、湖北、广东和四川等地价格有所回落,幅度也在10-20元/吨。这些地区可能受到需求不足或市场竞争等因素的影响。

供应方面,水泥企业的生产较为正常,但部分地区企业停窑检修的情况也有所增加,这在一定程度上有助于缓解库存压力。不过,整体来看,市场供应仍然较为充足。

需求方面,春节过后,水泥市场需求处于缓慢恢复的过程中,但恢复速度相对较慢。全国重点地区企业出货率环比有所提升,但农历同比仍有一定程度的下滑。目前,华东和中南地区大部分企业出货量恢复至 4-5 成;东北、华北、西南和西北地区企业出货量多在 1-3 成。

全国水泥库存处于中等水平,但部分地区库存压力仍然较大。企业为了降低库存,采取了停窑检修、降价促销等措施。

数据来源:Wind

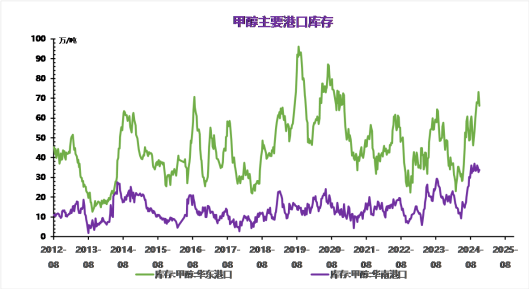

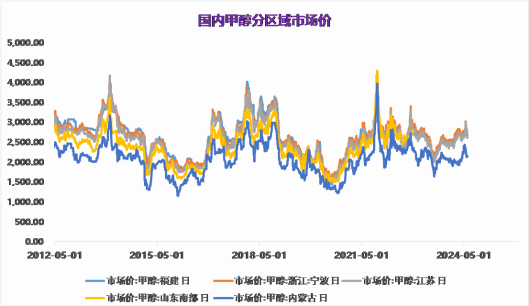

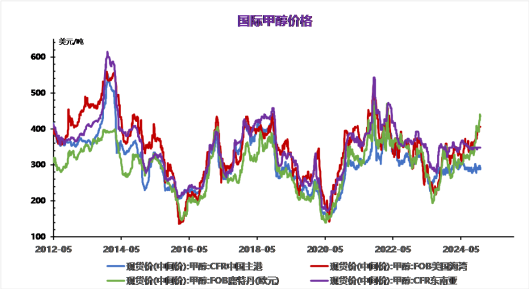

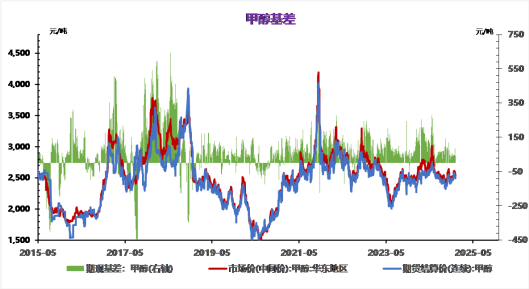

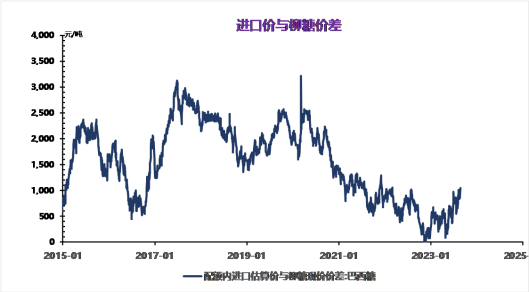

据统计,截止2025年3月14日当周,国内甲醇平均开工率维持在75.67%,周环比略微减少0.80%,月环比大幅回落5.52%,较去年同期小幅下降4.08%。同期我国甲醇周度产量均值达186.86万吨,周环比略微减少0.54万吨,月环比大幅减少10.76万吨,较去年同期173.98万吨,大幅增加12.88万吨。回顾过去几年来看,2021年至2023年我国甲醇春季检修产能规模分别为1154万吨、1189万吨、700万吨。2024年后,随着煤制甲醇生产利润阶段性改善,甲醇春季检修产能规模继续下降至600万吨。考虑到2025年以来,煤制甲醇装置生产利润较为丰厚,预计今年春检甲醇装置规模或继续萎缩至500万吨左右。与此同时,2025年是甲醇新增产能投放压力仍旧较大的一年,预计新增产能或达1400万吨。整体来看,随着全球贸易争端加剧,市场风险偏好降低,大宗商品期货价格面临承压,共性宏观因子转弱。鉴于短期美国制裁伊朗能源,或影响伊朗甲醇出口,在供应预期下降的背景下,本周四夜盘国内甲醇期货2505合约呈现震荡偏强的走势,期价略微收涨0.67%至2568元/吨。预计本周五甲醇期货2505合约或维持震荡偏强的走势。

(七)PTA

数据来源:Wind

供应端,3-4月PTA装置停车增多,供应环比或有明显收缩,市场大概率开启去库周期,变量在于检修计划能否兑现。需求端,下游生产仍在恢复,需求环比继续改善,但聚酯产销平淡,成品库存仍在累积,负荷提升低于预期。成本方面,汽油裂解价差走弱,PXN修复进度放缓,PTA成本重心跟随油价显著下移。综合来看,检修助力供需环比改善,PTA社会库存有望去化,但PTA绝对价格主要跟随成本,近期原油走弱拖累下行,关注原料端走势。短期跟随原油走势偏弱,关注油价企稳后低多机会。

数据来源:Wind

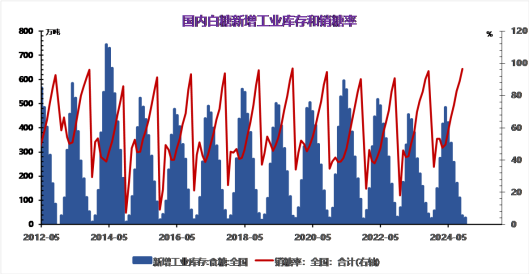

白糖近两周以来温和上涨趋势,高位区间盘整震荡,而后上升乏力快速下跌回落,上周止跌反弹回升连续报收阳线偏多上行突破近期高点,整体表现为下方有支撑的短期偏强的行情走势形态。

数据来源:Wind

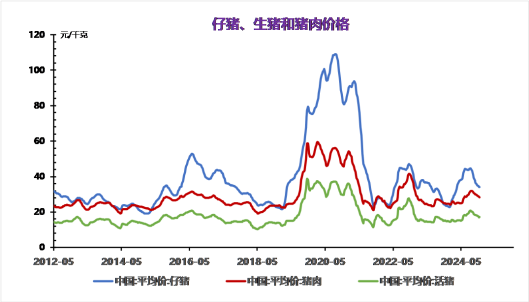

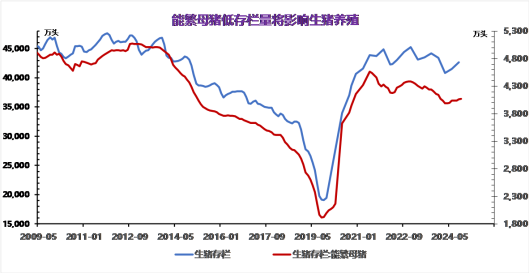

能繁母猪存栏量看,3-12月生猪供应量有望逐月增加,仔猪数据看2025年上半年生猪出栏量或逐月增加;需求端来看,上半年较下半年相比属消费淡季;从历史情况和现下基本面来看,肥标差后续有望回落,但可能较长时间为正值。

数据来源:Wind

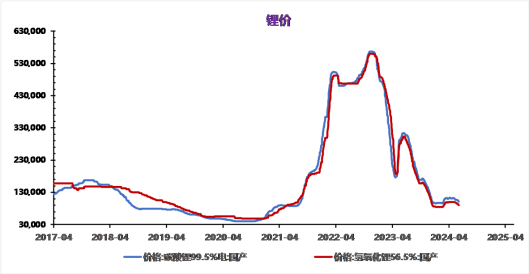

锂盐市场当前呈现供需双增格局,随着云母大厂复工、辉石节后开工回升以及盐湖产量的季节性增长,供给增速显著快于需求增速。根据SMM排产数据,3月碳酸锂产量预计环比增长26%,铁锂正极环比增长20%,三元正极环比增长12%,电芯环比增长14%。供需边际宽松使得累库现象进一步加剧,SMM周度库存已攀升至12.6万吨,接近去年8月的历史高点,而仓单库存在近两日亦增加2109吨。此外,成本支撑有所松动,澳矿CIF价格降至832美元/吨,较高点回落13美元/吨。展望后市,碳酸锂基本面仍显疲弱,但当前价格处于相对低位,下游材料厂的采买意愿或有所提升。